Новая декларация по НДС с 2017 года

24 Окт 2016 | Статьи | Бухгалтер | 17 944 |

В связи с изменениями в налоговом законодательстве, с 2017 года изменится и декларация по НДС. В данной статье можно ознакомиться с новым бланком декларации, порядком его заполнения, сроками сдачи, а также образцом документа.

Стало известно, что уже с 2017 года декларация по НДС преобразуется, так как в нее будут внесены определенные изменения. На сегодня список нововведений уже известен и эксперты дают свои комментарии к ним и предлагают ознакомиться с бланком и порядком его заполнения.

Стало известно, что уже с 2017 года декларация по НДС преобразуется, так как в нее будут внесены определенные изменения. На сегодня список нововведений уже известен и эксперты дают свои комментарии к ним и предлагают ознакомиться с бланком и порядком его заполнения.

ФНС будет менять 16 штрих-кодов, а в обновленной редакции будут изложены следующие разделы:

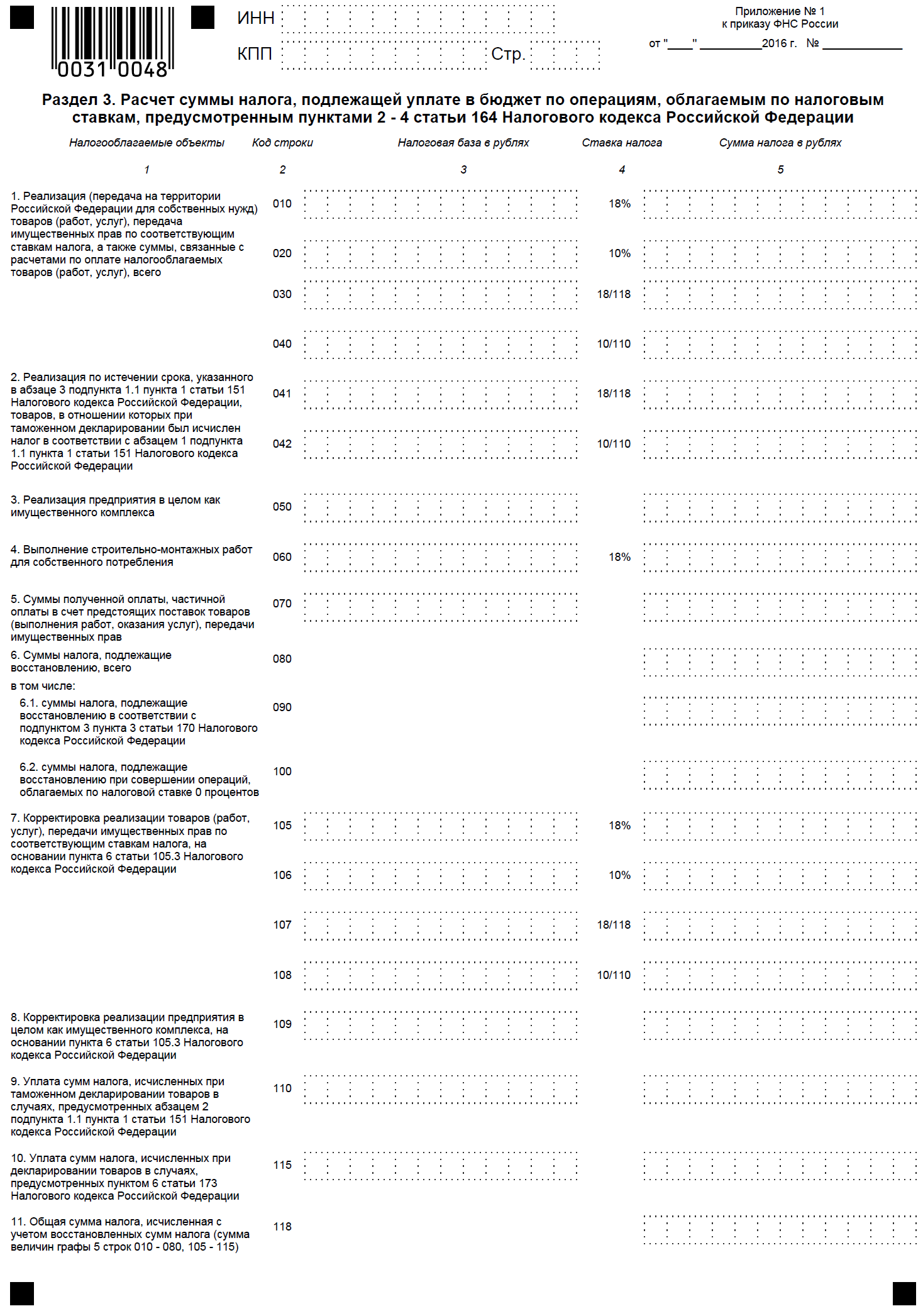

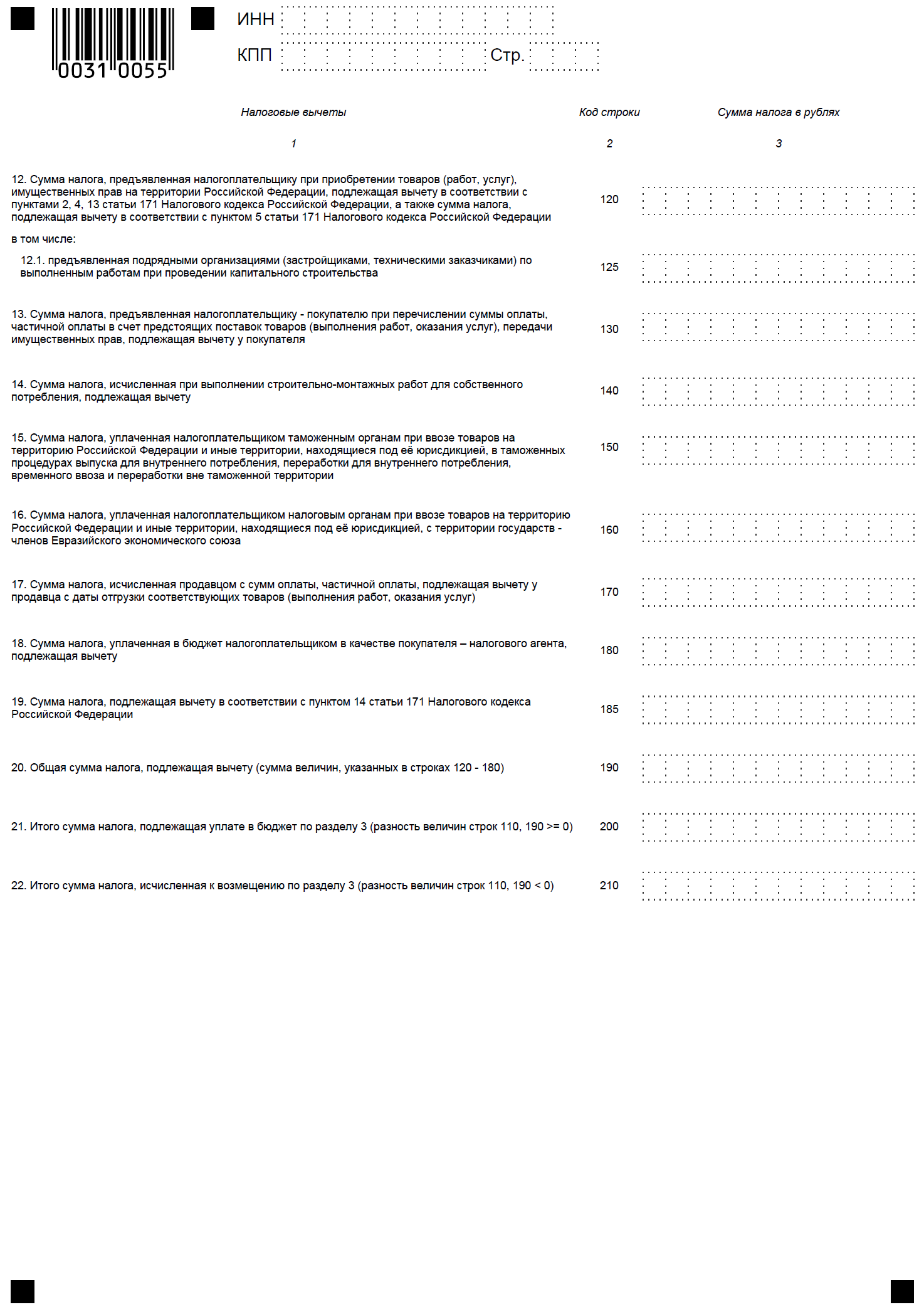

- Раздел 3 «Расчет суммы налога, которая подлежит уплате в бюджет по операциям, подлежащим обложению налоговыми ставками, предусмотренным статьей № 164 пунктами 2-4 НК РФ»;

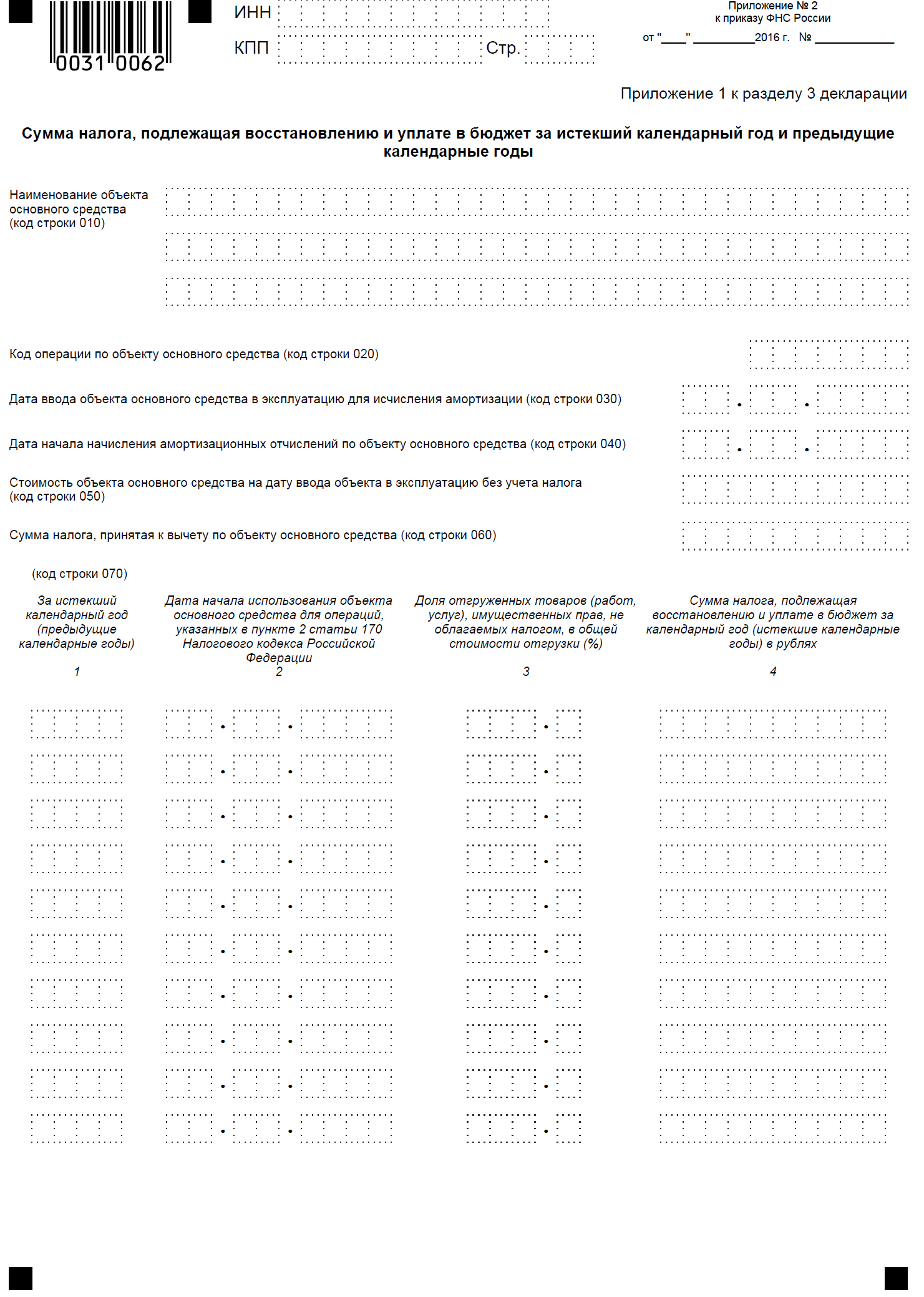

- Приложение 1 к Разделу 3 «Сумма налога, которая подлежит восстановлению и уплате в бюджет за истекший календарный год, а также предыдущие календарные годы»;

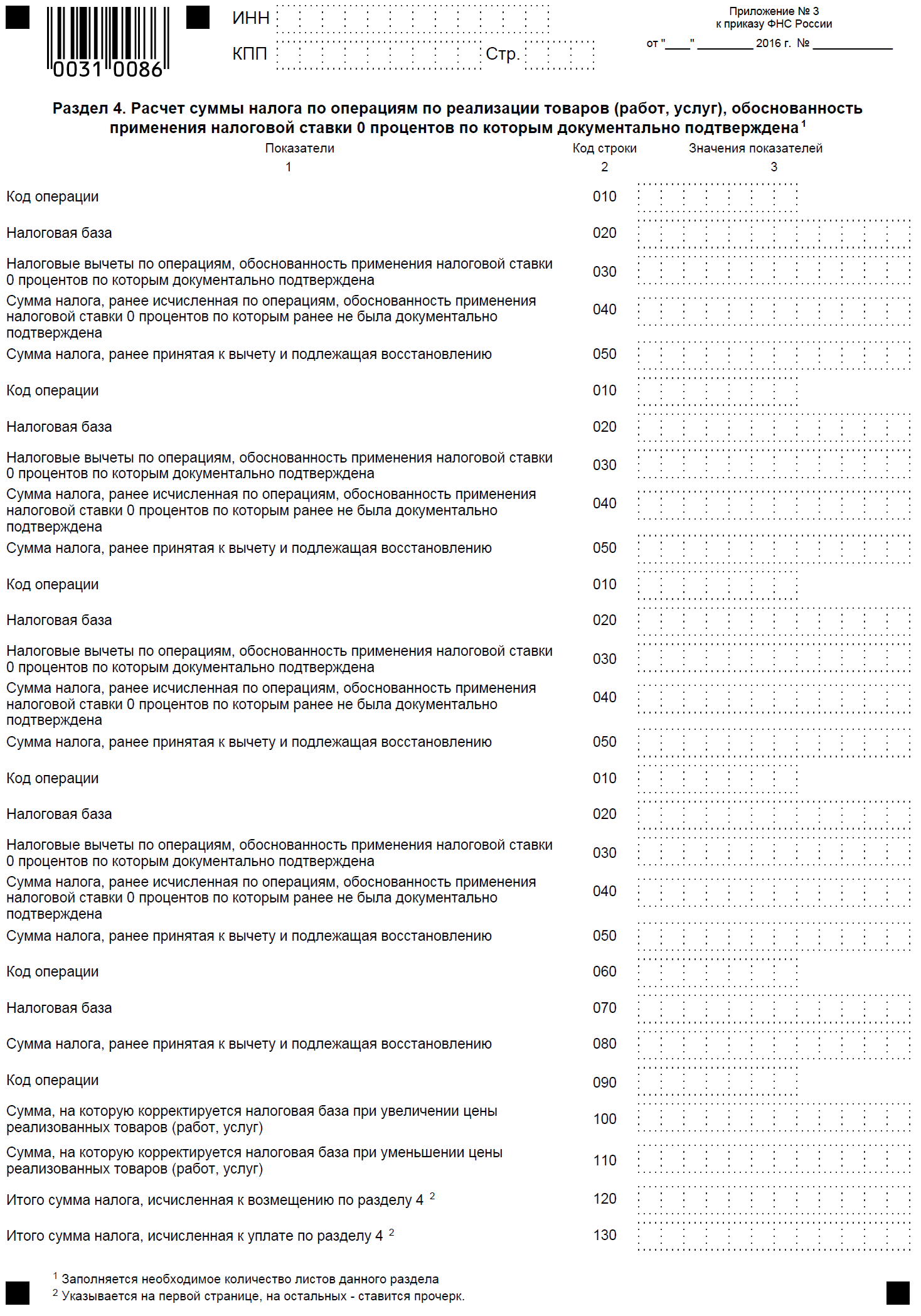

- Раздел 4 «Расчет суммы налога по операциям, связанным с реализацией товаров/услуг/работ, обоснованность применения налоговой ставки в 0%, по которым подтверждена в документальном порядке»;

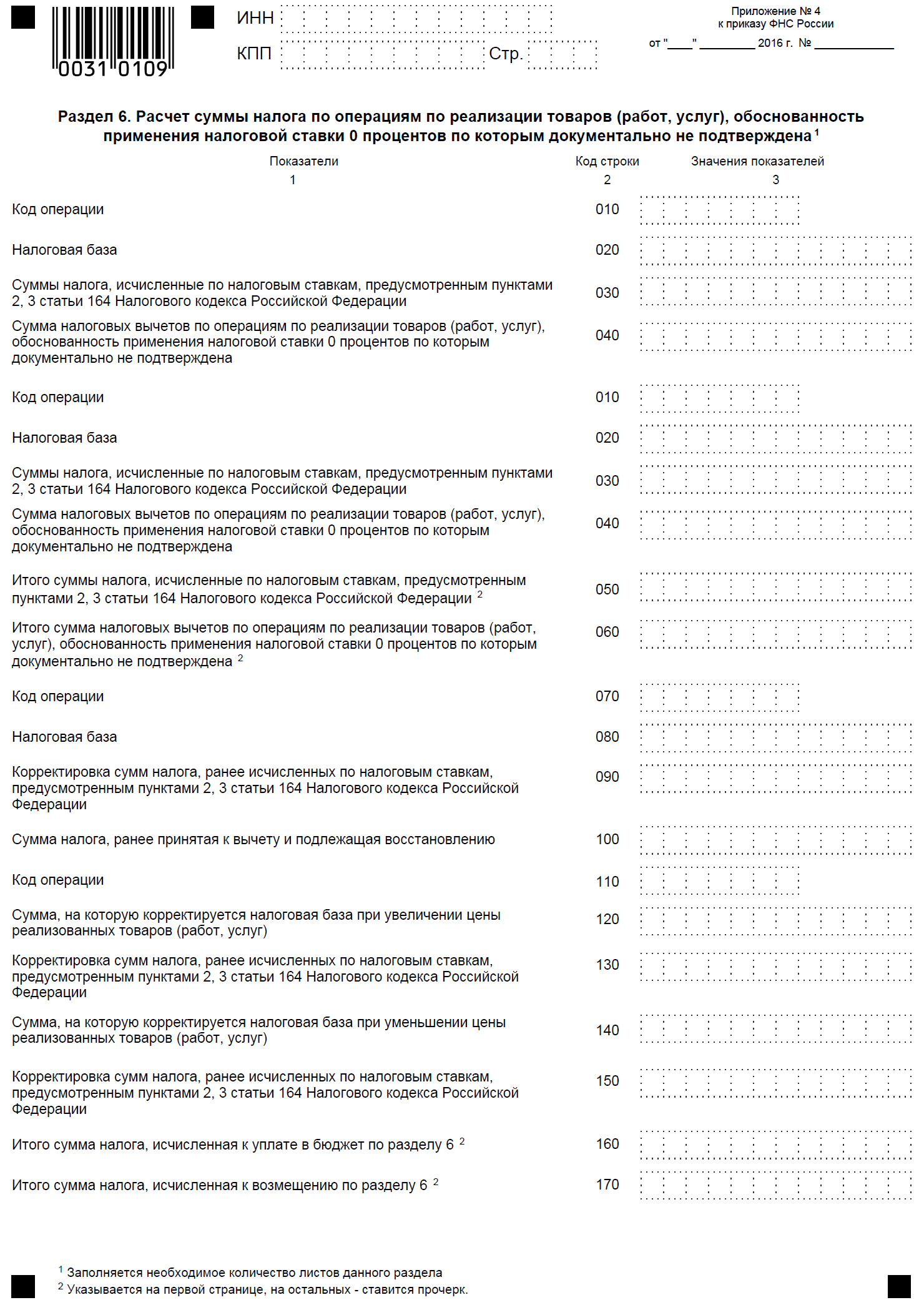

- Раздел 6 «Расчет суммы налога по операциям, связанным с реализацией товаров/услуг/работ, обоснованность применения налоговой ставки в 0% по которым не подтверждена в документальном порядке»;

- Страницу со штрих-кодом 00309127 Раздела 8 «Данные, взятые из книги покупок, относительно операций, которые отражаются за истекший налоговый период»;

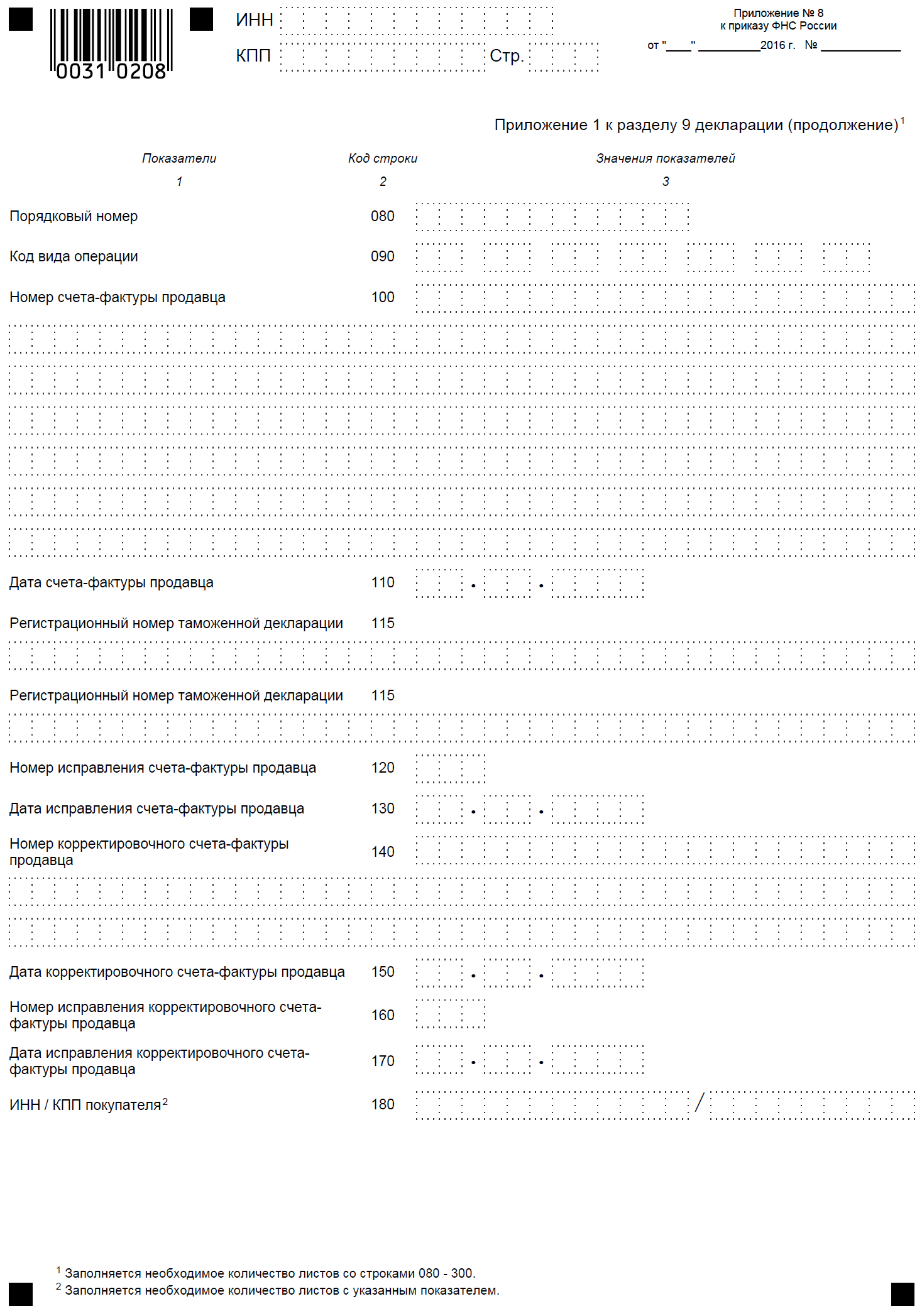

- Страницу со штрих-кодом 00309141 Приложения 1 к разделу 8 «Данные, взятые из книги покупок, относительно операций, которые отражаются за истекший налоговый период»;

- Страницу со штрих-кодом 00309858 Раздела 9 «Данные, взятые из книги покупок, относительно операций, которые отражаются за истекший налоговый период»;

- Страницу со штрих-кодом 00309196 Приложения 1 к Разделу 9 «Данные, взятые из книги покупок, относительно операций, которые отражаются за истекший налоговый период»;

- Приложение №2 к Приказу «Порядок заполнения налоговой декларации по налогу на добавленную стоимость»;

- Приложение №1 к Порядку «Коды операций».

Также, ФНС произведет обновление всех форматов представления отчетов по НДС (декларация, данные книги покупок и продаж и т.д.) в электронном варианте.

Цель внесенных поправок заключается в приведении декларации по НДС в соответствие с внесенными изменениями в:

- Федеральный закон от 24.11.2014 № 366-ФЗ;

- Федеральный закон от 29.11.2014 № 382-ФЗ;

- Федеральный закон от 29.12.2014 № 464-ФЗ;

- Федеральный закон от 29.12.2014 № 479-ФЗ;

- Федеральный закон от 06.04.2015 № 83-ФЗ;

- Гглаву 21 Налогового кодекса РФ.

Бланк новой декларации по НДС

ФНС был опубликовала бланк обновленной декларации по НДС в частичном варианте.

Форма новой декларации по НДС

Форма декларации по НДС в 2017 году утверждена . Проект приказа, который сейчас готовит ФНС, вносит в него поправки.

Форма состоит из 12-ти разделов. Они включают, в том числе сведения из книги покупок и книги продаж, а при посреднической деятельности из журналов учета полученных и выставленных счетов-фактур.

Плательщики НДС сдают декларацию в таком формате:

- Титульный лист;

- Раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика»;

- Остальные разделы нужно заполнять, если у компании были облагаемые НДС обороты.

Пример уплаты НДС в 2017 году

Рассчитывается НДС за квартал, а уплачивается в равных долях на протяжении трех месяцев, которые следуют за истекшим налоговым периодом. Сроки уплаты НДС в бюджет установлены до 25 числа каждого месяца (п. 1 ст. 174 НК РФ).

Предлагаем на примере рассмотреть то, как можно произвести уплату НДС за 1 квартал 2017 года. К примеру, сумма НДС к уплате по результатам 1 квартала 2017 года составляет 210 тыс. руб. Данную сумму налога необходимо правильно разбить на три части и производить по ним оплату следующим образом:

До 25.04.2017 г. – 70 тыс. руб.

До 25.05.2017 г. – 70 тыс. руб.

До 26.06.2017 г. – 70 тыс. руб.

В последнем случае 25.06.2017 г. выпадает на выходной день, поэтому срок был перенесен.

Расчет доли вычетов по НДС в 2017 году

Расчет доли налоговых вычетов по НДС в 2017 году производят по следующей формуле (п. 4, 4.1 ст. 170 НК РФ):

| стоимость отгруженных за квартал товаров (работ, услуг) по деятельности облагаемой НДС |

| стоимость всех товаров (работ, услуг), которые отгрузили за квартал |

Расчет доли НДС по необлагаемым операциям в 2017 году НК РФ предлагает проводить по формуле:

| стоимость отгруженных за квартал товаров (работ, услуг) по необлагаемой деятельности |

| стоимость всех товаров (работ, услуг), которые отгрузили за квартал |

Полученную долю НДС по необлагаемым операциям можно списать на расходы, уменьшающие налог на прибыль.

Порядок заполнения декларации по НДС в 2017 году

Новый порядок заполнения декларации по НДС с 2017 года еще не опубликован. Поэтому приведем действующий порядок.

Титульный лист и Раздел 1 заполняют все лица, обязанные предоставить налоговую декларацию. Лица, не являющиеся плательщиками НДС или освобожденные от обязанностей налогоплательщика, в случае выставления в налоговом периоде счета-фактуры с выделенной суммой налога должны представить в налоговый орган декларацию в составе исключительно титульного листа и раздела 1.

Разделы 2-12, а также приложения к разделам 3, 8 и 9 декларации включаются в состав представляемой в налоговые органы декларации при осуществлении налогоплательщиками соответствующих операций.

Раздел 2 заполняют налоговые агенты.

Разделы 3-6 в состав декларации включаются налогоплательщиками и налоговыми агентами только при осуществлении ими в истекшем квартале соответствующих операций.

Раздел 7 предназначен для отражения сведений по операциям:

- не подлежащим налогообложению (освобождаемым от налогообложения) либо не признаваемым объектом обложения НДС;

- по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ;

- по получении оплаты (аванса) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше 6 месяцев.

Раздел 8 нужен для отражения в отчетном периоде налоговых вычетов, за прошедшие налоговые периоды.

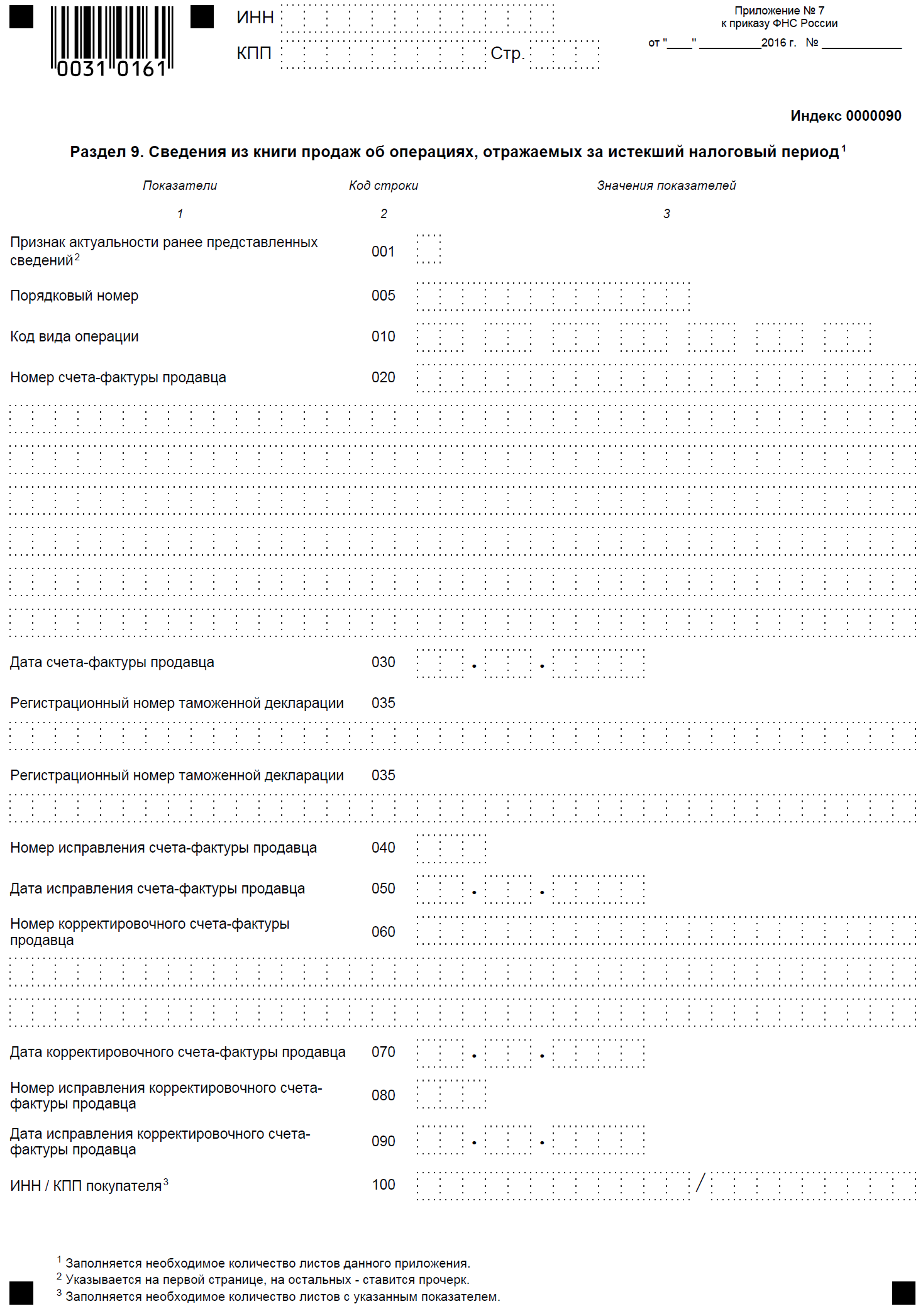

Раздел 9 заполняется по данным книги продаж и ее дополнительных листов.

Разделы 10 и 11 предусмотрены для отражения сведений из журнала учета полученных и выставленных счетов-фактур в рамках посреднической деятельности.

Раздел 12 предназначен на случай выставления счета-фактуры с НДС, когда уплата налога не предусмотрена.

Порядок заполнения Раздела 1 декларации по НДС в 2017 году

Раздел заполняется с учетом раздела IV Порядка

В строке 010 нужно указать код ОКТМО.

Строка 020 - КБК по НДС по товарам (работам, услугам), которые реализуются на территории РФ ().

Строка 030 - сумма начисленного НДС (п. 5 статьи 173 НК РФ). Не отражается в разделе 3 и не включается в расчет показателей по строкам 040 и 050 раздела 1.

В строках 040 и 050 нужно указать просуммированные итоговые значения из разделов 3-6. Если налоговой базы и налога к уплате нет, в строке нужно поставить прочерки.

Строки 060-080 нужно заполнять только в случае, если в титульном листе по реквизиту "по месту нахождения (учета)" указан код "227", иначе ставится прочерк.

Порядок заполнения Раздела 3 декларации по НДС в 2017 году

Раздел 3 «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2–4 статьи 164 НК РФ» и приложения №1 и №2 учитывает расчет налога по ставкам 18, 10, а также расчетным ставкам 18/118 и 10/110. Порядок заполнения указан в разделе VI Порядка ().

Строки 010–040: налоговая база. Здесь не отражаются:

- операции, освобожденные от НДС;

- операции с нулевым НДС, даже если право ее применения не подтверждено;

- средства, которые получены в счет предстоящих поставок товаров (работ, услуг).

Строка 070: сумма авансовых или иных платежей в счет предстоящих поставок товаров.

Строка 080: общая сумма, которая подлежит восстановлению.

Строка 090: сумма, подлежащая восстановлению в отношении оплаты (частичной оплаты) в счет предстоящих поставок товаров.

Строка 100: сумма, которая подлежит восстановлению по операциям по ставке 0 процентов.

Строка 110: сумма налога с учетом восстановления (сумма последних граф строк 010–080 раздела 3 декларации).

Строка 120: сумма налога с учетом восстановления. Для этого просуммируйте строки 010–090 последней графы.

Строки 120–180: суммы налога, которые подлежат вычету (ст. 171, 172 НК РФ, п. 11 ст. 2 Протокола по экспорту и импорту).

Строка 190: общая сумма налога, подлежащая вычету (сумма строк 120–180).

Строка 200: итоговая сумма налога к уплате за налоговый период по разделу 3.

Строка 210: итоговая сумма налога к возмещению по разделу 3 декларации.

Строка 220: общая сумма НДС, принимаемая к вычету по итогам квартала (сумма строк 130, 150–170, 200 и 210).

Строки 230–240: сумма НДС к уплате (уменьшению). Рассчитывается как значения строки 120 минус значение строки 220. Если результат положительный, его нужно записать в строку 230, если же отрицательный - в строку 240.

Порядок заполнения Разделов 4-6 декларации по НДС в 2017 году

Разделы 4-6 заполнять нужно в том случае, если компания совершала в налоговом периоде операции, которые облагаются по нулевой ставке. Принцип их заполнения описан в разделах 9 , 10 и 11 Порядка.

Порядок заполнения Раздела 7 декларации по НДС в 2017 году

Компания должна заполнять этот раздел, если в налоговом периоде проводились операции, не облагаемые НДС, или была получена предоплата в счет предстоящих поставок продукции из перечня, который утвержден .

Коды операций можно посмотреть в приложении № 1 к Порядку.

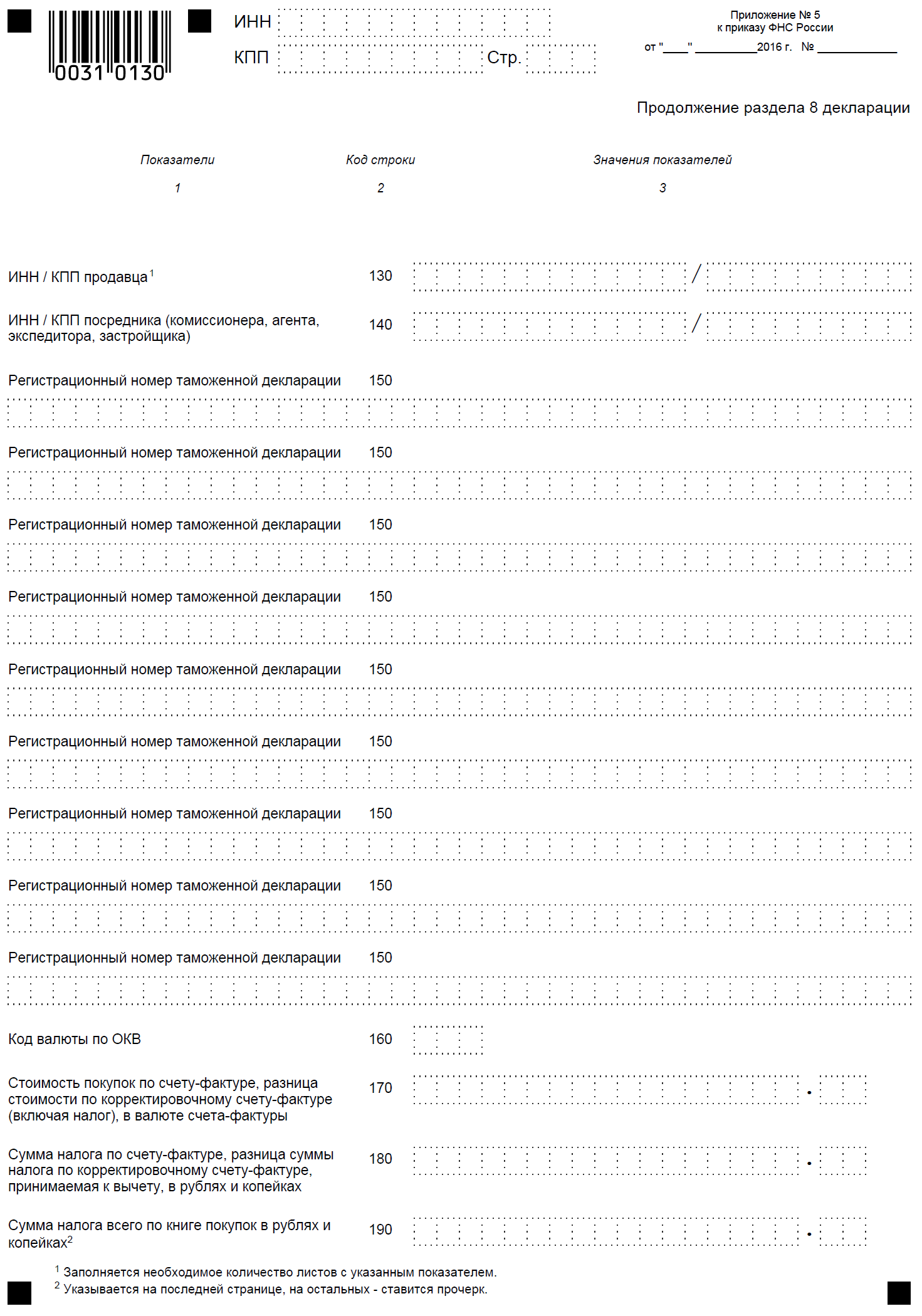

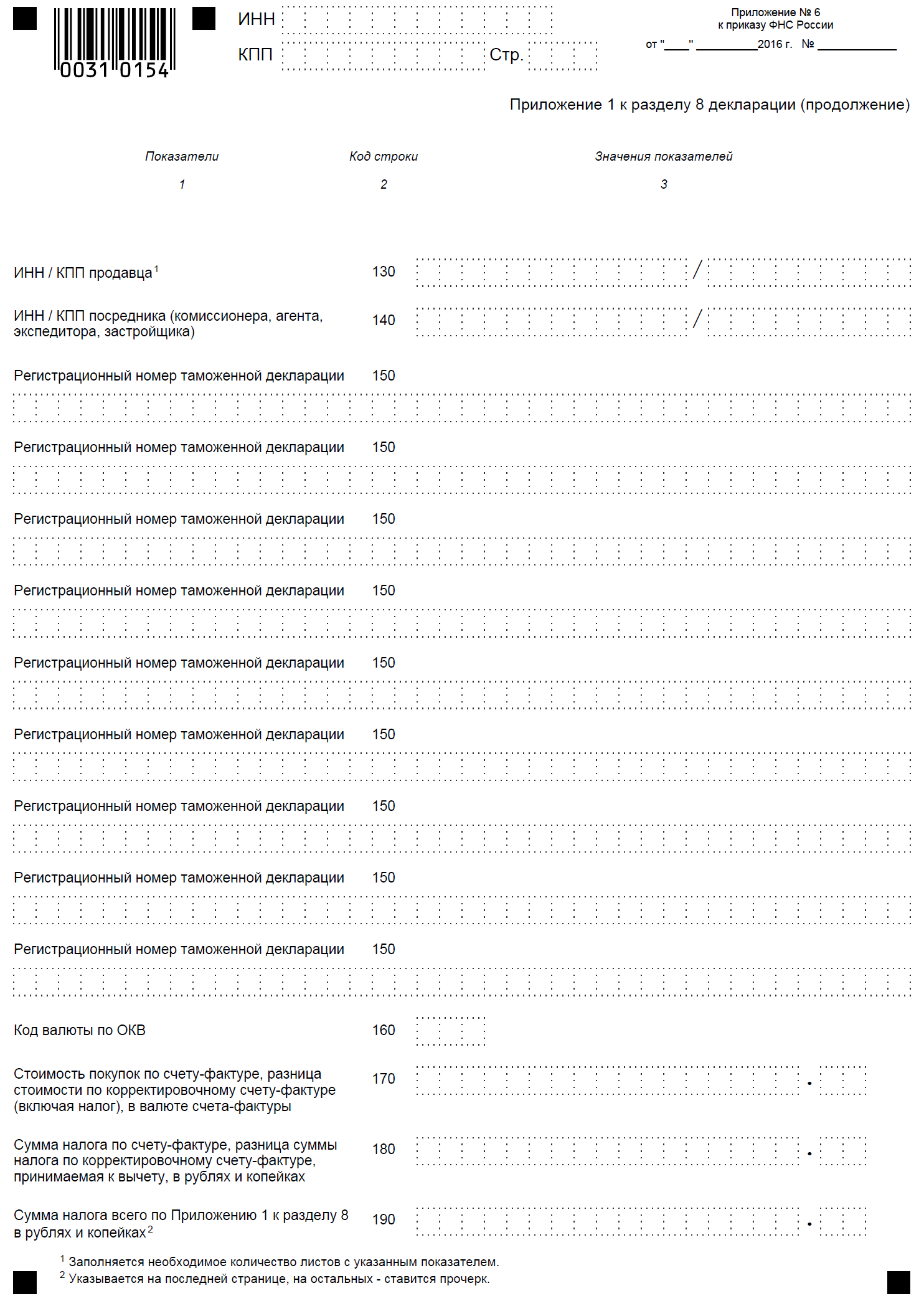

Порядок заполнения Раздела 8 и Раздела 9 декларации по НДС в 2017 году

Раздел 8 заполняется информацией из книги покупок, данные вносятся из полученных счетов-фактур, право на вычет по которым возникло в отчетном квартале. Заполнять его нужно налогоплательщикам и налоговым агентам, кроме тех, реализующих арестованное по решению суда имущество или товары иностранных компаний, которые не стоят на налоговом учете в России (п. 4 и 5 ст. 161 НК РФ).

Раздел 9 содержит данные из книги продаж, то есть информацию о выставленных счетах-фактурах, по операциям, которые увеличивают налоговую базу отчетного периода. Его нужно заполнять компаниям–налогоплательщикам и налоговым агентам.

Подробное описание порядка заполнении разделов 8 и 9 содержится в разделах 8, 9, 10 и 11 Правил.

Порядок заполнения Раздела 10 и Раздела 11 декларации по НДС в 2017 году

Разделы 10 и 11 декларации по НДС должны заполнять комиссионеры и агенты, застройщики, экспедиторы (работающие по договору транспортной экспедиции, п. 1 ст. 801 ГК РФ.

В Разделе 10 компания должна указать данные из части I «Выставленные счета-фактуры» журнала учета счетов-фактур.

В Разделе 11 указываются сведения из части II «Полученные счета-фактуры» журнала учета счетов-фактур.

Подробное описание порядка заполнения Раздела 10 и Раздела 11 содержится в разделе 12 и 13 Порядка.

Сроки сдачи декларации по НДС в 2017 году

Налоговики запланировали утвердить новую форму к 1 января 2017 года. За 4 квартал компании будут сдавать еще старую форму декларации. А новая форме декларации по НДС в 2017 году будет применятся с отчетности за 1 квартал.

Сроки сдачи декларации по НДС в 2017 году не меняются. Крайний срок сдать отчет - 25 число месяца, следующего за налоговым периодом. Подается декларацию также раз в квартал.

| Период | Срок уплаты |

|---|---|

| 4 квартал 2016 года | 25 января |

| 27 февраля | |

| 27 марта | |

| 1 квартал 2017 года | 25 апреля |

| 25 мая | |

| 26 июня | |

| 2 квартал 2017 года | 25 июля |

| 25 августа | |

| 25 сентября | |

| 3 квартал 2017 года | 25 октября |

| 27 ноября | |

| 26 декабря |

Чтобы налоговики не насчитали пени и штрафы, компания должна соблюдать сроки уплаты НДС в 2017 году и платить налог в полном объеме. Согласно п. 1 ст. 122 Налоговым Кодексом РФ может быть наложен штраф в размере 20 процентов от неуплаченной суммы налога.

Если фискальные органы сумеют доказать, что НДС не уплачен умышленно организации грозит штраф, равный 40 процентам от недоимки. Обратите внимание, что данные изменения действуют с 1 января 2017 года (абзац 2 п. 3 ст. 122 ).

Кроме того, согласно п. 3 ст. 76 НК РФ, налоговая инспекция вправе наложить арест и приостановить операции по всем банковским счетам организации.