Пояснения к декларации по НДС в налоговую инспекцию

12 Июн 2015 | Статьи | Бухгалтер | 12 756 |

В ходе камеральной налоговой проверки инспекторы могут потребовать пояснения к декларации по НДС. В статье представлен образец ответа на требование о представление пояснений к декларации по НДС.

Законодательством не предусмотрена ответственность для компания за непредставление таких пояснений, однако их все же лучше подать в налоговую инспекцию в течение пяти рабочих дней. Это положительно повлияет на информацию, указанную в акте проверки.

Законодательством не предусмотрена ответственность для компания за непредставление таких пояснений, однако их все же лучше подать в налоговую инспекцию в течение пяти рабочих дней. Это положительно повлияет на информацию, указанную в акте проверки.

На практике встречается ситуация, когда инспекторы в ходе камеральной налоговой проверки декларации по НДС выявляют:

- ошибки в декларации;

- противоречия между сведениями, содержащимися в представленных компанией документах;

- несоответствие сведений, представленных фирмой, сведениям, содержащимся в документах, имеющимся у налоговиков.

В таком случае проверяющие направляют компании сообщение с требованием либо представить в течение пяти дней необходимые пояснения, либо внести соответствующие исправления в декларацию в этот же срок (п. 3 ст. 88 НК РФ). Форма такого сообщения утверждена .

Что представить в инспекцию: пояснения или уточненную декларацию?

Компании следует принять решение, что будет более корректным - представить уточненную декларацию или пояснения. При принятии решения фирма вправе исходить из конкретных обстоятельств. Например, если бухгалтер знает, что имела место техническая ошибка (нарушение), то, безусловно, необходимо представить «уточненку». Если же при подготовке декларации все сделано правильно и никаких нарушений нет, то следует подать пояснения о том, почему возникли расхождения, выявленные налоговиками.

Когда обнаруженные инспекцией ошибки повлекли занижение налоговой базы, компания может избежать ответственности, представив уточненную декларацию и до ее подачи уплатив недоимку и пени (подп. 1 п. 4 ст. 81 НК РФ). Представление «уточненки» до окончания камеральной проверки ведет к прекращению проверки ранее поданной декларации. При этом инспекторы начинают проверять «уточненку». Если фирма решила ограничиться представлением пояснений, контролеры могут привлечь ее к ответственности. Такой вариант следует выбирать, когда компания уверена в своей правоте и может привести в пояснениях убедительные факты в поддержку своей позиции. При этом к пояснениям можно приложить дополнительные документы, подтверждающие выраженную позицию. Отметим, разъяснила, что инспекция вправе запросить письменные пояснения, указав в запросе на возможность представления в добровольном порядке подтверждающих документов. Кроме того, Президиум ВАС РФ указал, что проверяющие вправе истребовать первичные документы, подтверждающие достоверность данных, внесенных в декларацию при выявлении в ходе камеральной проверки несоответствий между этими данными и сведениями, содержащимися в имеющихся у инспекции документах, полученных ею в ходе налогового контроля.

Налоговики обязаны рассмотреть представленные фирмой пояснения и документы (п. 5 ст. 88 НК РФ). Если после их рассмотрения либо при отсутствии пояснений инспекция установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, она обязана составить акт проверки (ст. 100 НК РФ).

Форма и сроки представления пояснений к декларации по НДС

Что касается сроков представления пояснений и отсрочки, то законодательством эти вопросы не урегулированы. Поэтому представлять пояснения рекомендуется в течение пяти рабочих дней с момента получения требования от инспекции (п. 6 ст. 6.1 НК РФ). В противном случае возможны негативные последствия для компании. Несвоевременно представленные пояснения не будут учтены налоговиками при проведении камеральной проверки, что повлияет на информацию, отраженную в акте проверки.

Законодательство также не регламентирует форму представления пояснений. При этом на официальном сайте ФНС России есть образец ответа на требование, порядок его заполнения, а также формат представления в электронной форме сведений из книги покупок.

Порядок заполнения рекомендованной формы ответа на требование о представлении пояснений налогового органа

I. Общие требования к порядку заполнения

1. Ответ на требование о представлении пояснений (далее - Ответ) формируется налогоплательщиками налога на добавленную стоимость, в том числе исполняющими обязанности налоговых агентов, лицами, не являющимися налогоплательщиками налога на добавленную стоимость в случае выставления и (или) получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица при получении требования о представлении пояснений (далее - Требование) в отношении представленной декларации по налогу на добавленную стоимость.

2. Ответ формируется налогоплательщиком в случае, если пояснения не влияют на изменение показателей строк 040, 050 раздела 1 налоговой декларации по налогу на добавленную стоимость (далее - Декларация), в отношении которой представляются пояснения.

Налоговое ведомство указывает, что ответ представляется на бумажном носителе или по установленным форматам в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в течение пяти рабочих дней с момента получения требования.

Как следует из порядка заполнения рекомендованной формы ответа, пояснения в отношении показателей разделов 1-7 декларации по НДС указываются в виде текстового описания. В свою очередь, пояснения в отношении показателей разделов 8-12 указываются отдельно по каждому разделу.

Пример

Инспекция при камеральной проверке декларации по НДС в части правильности заполнения раздела 3 сделала вывод о том, что в свете применения положений ст. 149, п. 4 ст. 170 НК РФ возможно необоснованное применение налоговых вычетов. Она направила компании сообщение с требованием представить в течение пяти рабочих дней необходимые пояснения или внести исправления в декларацию.

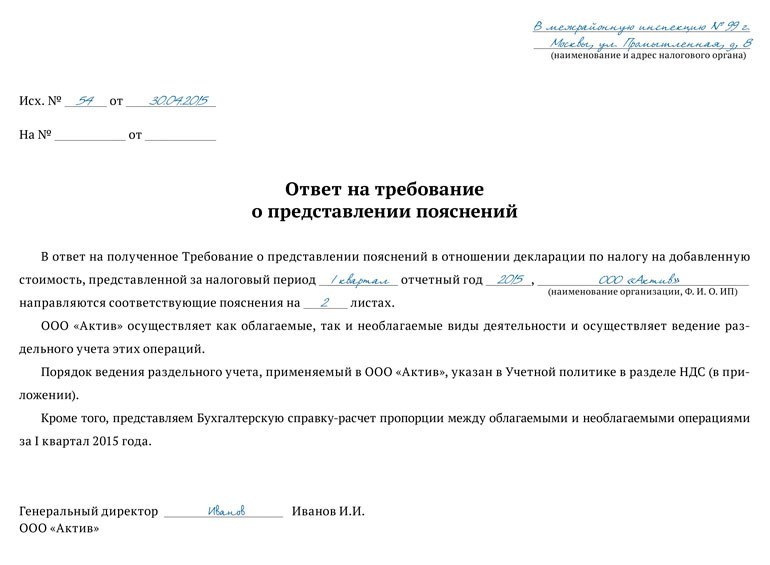

При этом фирма правильно рассчитала пропорцию между облагаемыми и необлагаемыми операциями и распределила суммы НДС, подлежащие вычету и включению в стоимость товаров (работ, услуг). В результате, компания представила пояснения в следующей форме:

Образец оформления пояснений к декларации по НДС (титульная страница)